欧派乌干达千平旗舰店亮相,撬动东非高端家居市场

品牌动态 2小时前

敏华控股收购美国软体家具公司,作价3200万美元

品牌动态 时间: 2小时前

目标集团在美国软体家具领域拥有重要地位。

12月18日,敏华控股发布公告,宣布其在美国市场完成一项重要收购。

根据公告,敏华控股的间接全资附属公司敏华美国制造已于2025年12月18日与卖方Gainline Recline Holdings,LLC订立买卖协议,以3200万美元收购目标公司Gainline Recline Intermediate Corp.的全部已发行股本。

值得关注的是,目标集团同时背负着近2799.39万美元的银行债务。公告显示,敏华控股在完成股权交割的同时,已通过旗下敏华香港贸易向目标集团提供2667.03万美元的免息贷款,专门用于偿还其银行债务,剩余部分则由目标集团自有现金清偿。这一安排使得目标集团在并入敏华体系时已实现债务重组,成为公司的间接全资附属公司,其财务数据将全面纳入集团合并报表。

目标集团在美国软体家具领域拥有重要地位。资料显示,目标集团主要于美国从事制造及买卖软体家具,主要通过两大品牌开展业务,分别为成立于1996年的Southern Motion,专注于制造可躺式家私,以及成立于2009年的Fusion Furniture,专注于制造固定式家私。其总部位于密西西比州北部,拥有8处生产基地,总面积超过200万平方英尺,客户网络涵盖逾1000名活跃零售商。

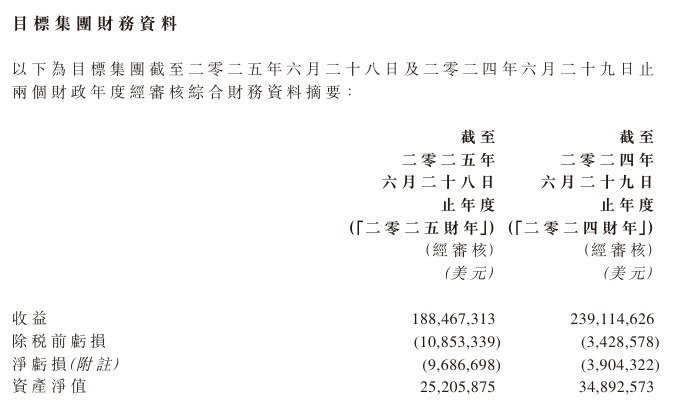

尽管目标集团近期财务表现承压——截至2025年6月28日财年净亏损约968.7万美元,但其规模和市场基础仍被敏华控股所看重。公告中,董事会明确表达了通过本次收购实现协同效应的预期。一方面,目标集团成熟的零售分销网络将为敏华产品带来交叉销售机会;另一方面,双方在原材料采购和制造效率提升方面有望实现成本节约。

更为重要的是,这笔交易标志着敏华控股生产布局将扩展至美国。在当前国际贸易环境复杂多变的背景下,这一战略举措不仅能够更好地应对关税及供应链挑战,也能使其更贴近北美消费者市场,提升市场响应速度。董事会认为,此次收购符合公司全球化战略布局,交易条款经公平磋商,符合股东整体利益。

市场分析人士指出,在欧美家具市场竞争日趋激烈的环境下,敏华控股通过此次收购获得的产能布局与品牌组合,或将为其在全球最大的家具消费市场打开新的增长空间。

77°全球家居新媒体所有文章/评论属于作者个人观点,不代表77°全球家居新媒体的观点和立场!77°全球家居新媒体致力于打造全球泛家居产业的信息平 台,所有内容和信息未经授权,禁止任何机构或者媒体转载,如需进一步了解详情请联系邮箱: news@77D.cn。部分引用或者转载的信息,我们已主动联络作者或者机构获取授权,如果您发现 内容存在版权问题,请点此反馈,我们将及时处理。