Stareep希瑞完成第二轮近亿元融资,投后估值10亿元!

品牌动态 1小时前

新明珠深市主板IPO终止!

品牌动态 时间: 2026-01-04

新明珠上市梦碎与“恒大之痛”。

当2025年的最后一天到来,深交所官网上一则终止审核的决定,为新明珠集团股份有限公司(简称“新明珠”)长达33个月的IPO征程画上了句号。

这份编号为深证上市(2025)287号的文件显示,因新明珠与保荐人申万宏源证券主动撤回申请,其首次公开发行股票并在主板上市的审核被正式终止。从2023年3月3日获受理,到近三年后的主动离场,这家国内大型建材企业集团的上市之路戛然而止,背后交织着行业周期波动、大客户依赖阵痛与业绩增长的深刻挑战。

新明珠成立于1999年,是国内最大的建筑陶瓷专业制造商之一,产品包括陶瓷砖和陶瓷板材,产品广泛应用于建筑空间的装修装饰,与房地产市场具有相关性。新明珠拥有“冠珠®”、“萨米特®”、“新明珠岩板®”等多个建筑陶瓷品牌。

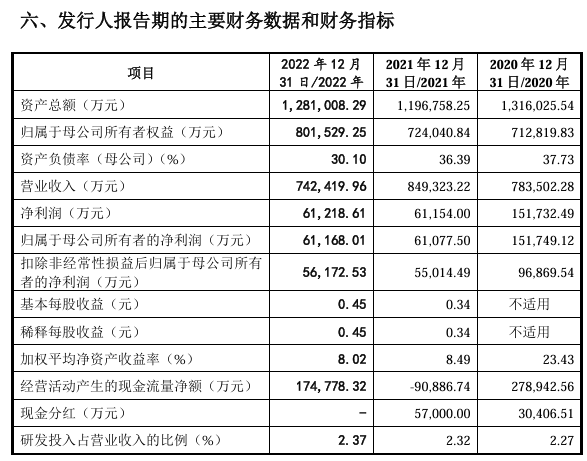

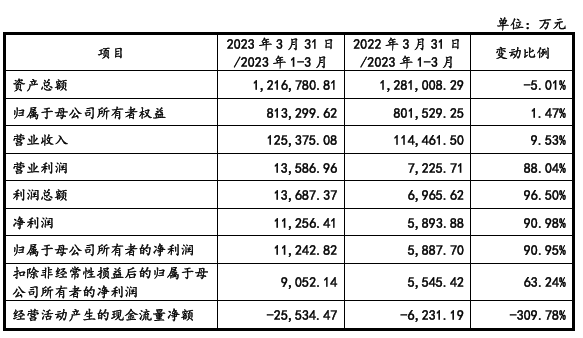

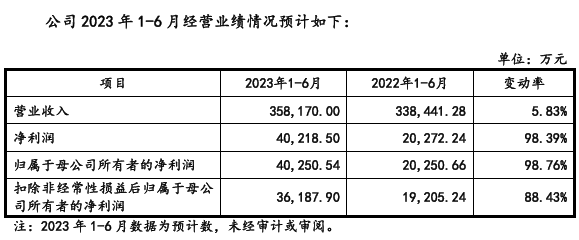

翻看其招股书,新明珠的财务图谱呈现出明显的波动与压力。2021年至2023年上半年,公司营业收入分别为84.93亿元、74.24亿元和36.7亿元,2022年营业收入有所下降,主要受下游市场需求波动的影响,2023年上半年市场需求有所回暖,营业收入同比由降转升;实现扣非后归母净利润分别为5.5亿元、5.62亿元和4.02亿元,2022年扣非后归母净利润已初步企稳,并由降转升。尽管如此,但这并未能扭转其冲刺上市的最终结局。

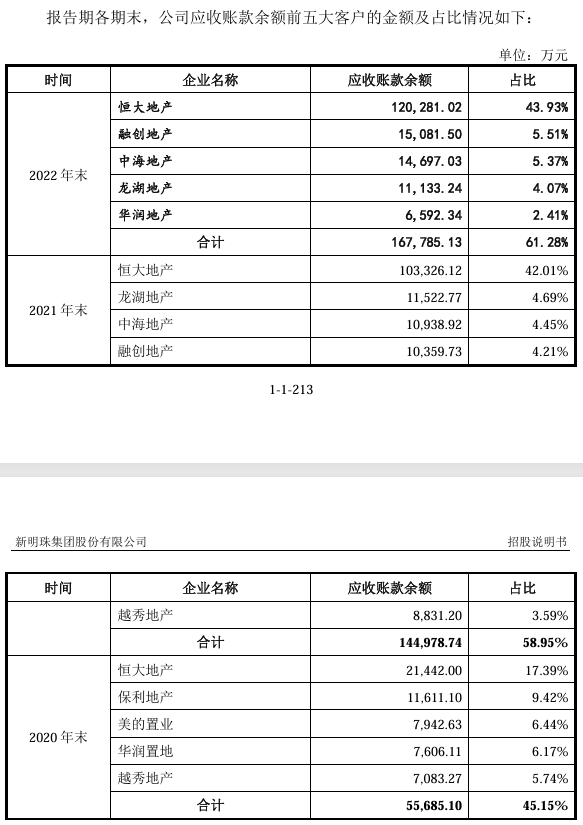

压在新明珠身上的沉重负担,很大程度上与昔日第一大客户恒大地产紧密相关。报告期内,公司对恒大地产的销售额从2020年的9.14亿元急剧收缩至2022年的3.05亿元,但其带来的应收账款风险却在持续发酵。各期末,公司对恒大的应收账款余额从2.14亿元激增至12.03亿元,占应收账款总额的比例在2022年末已高达43.93%。这不仅占用了巨额运营资金,更计提了相应的坏账准备,侵蚀公司利润。此外,恒大地产还曾于2019年通过增资持有公司1.9%的股份,这种“客户+股东”的双重角色,使得两者的绑定更为深刻,也让新明珠在房地产行业调整周期中承受了更剧烈的连带冲击。

除大客户风险外,公司自身的资产结构也面临考验。报告期各期末,存货账面价值均超过12亿元,2021年末甚至接近17亿元,较大的存货规模对资金周转和资产流动性构成压力。同时,应收款项(含应收票据及应收账款)合计余额持续居高不下,近三年末均保持在26亿元以上,资产运营效率有待提升。这些财务特质,在目前收紧的上市审核环境下,无疑成为监管关注的重点。

本次IPO,新明珠集团原计划募资20.09亿元,投向包括节能环保板材技改、绿色建材产线升级、研发中心建设、品牌与数智化建设以及补充流动资金等项目,展现出向高端制造与绿色智能化转型的意图。公司实际控制人叶德林、李要夫妇合计控制发行前87.86%的股份,股权高度集中。作为年营收曾超80亿元的行业龙头之一,其上市进程一直被市场视为观察陶瓷建材行业资本化与产业升级的重要窗口。

主动撤回申请,或许是基于当前市场环境、审核节奏与自身状况的一次现实选择。在同类公司东鹏控股、蒙娜丽莎等已登陆资本市场多时后,新明珠的上市之路暂时停歇。这不仅是单一企业的融资挫折,也折射出整个建材产业链在后地产时代,消化历史包袱、重塑增长逻辑的艰难转型。随着本次审核终止,新明珠集团需要继续依靠自身经营应对行业挑战,其未来的资本化道路将何去何从,仍有待观察。

77°全球家居新媒体所有文章/评论属于作者个人观点,不代表77°全球家居新媒体的观点和立场!77°全球家居新媒体致力于打造全球泛家居产业的信息平 台,所有内容和信息未经授权,禁止任何机构或者媒体转载,如需进一步了解详情请联系邮箱: news@77D.cn。部分引用或者转载的信息,我们已主动联络作者或者机构获取授权,如果您发现 内容存在版权问题,请点此反馈,我们将及时处理。